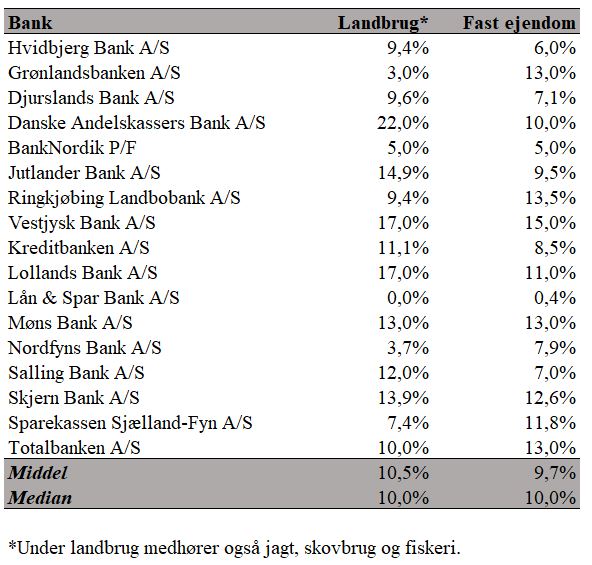

Om selskabet

H+H er et børsnoteret dansk selskab noteret på Nasdaq OMX Copenhagen i Small Cap segmentet. De udvikler, producerer, sælger og distribuerer porebetonsløsninger i Nord- og Østeuropa, samt i England. Sidstnævnte udgjorde 47% af omsætningen i 2016, og sætter sig dermed som det største enkeltmarked for H+H. De har 13 fabrikker spredt på tværs af disse markeder, og de har ifølge selskabet en ledende position på hovedparten af markederne.

I udgangen af år 2016 havde virksomheden 1041 fuldtidsmedarbejdere. H+H ledes af CEO, Michael Troensegaard Andersen, som har siddet på posten siden år 2011. Han har dermed været med i en turn-around fra årene efter finanskrisen, hvor H+H havde meget høje underskud, til nu at være et meget profitabelt selskab med fine vækstrater. Ligeledes er det positivt, at Michael Troensegaard Andersen ejer 15.000 aktier i H+H, dvs. for over 1,5 millioner DKK. Med denne position har han derfor et økonomisk incitament til at agere i aktionærernes interesse.

H+H’s markeder og finansielle mål

Efter flere opkøb gennem årene har H+H positioneret sig solidt på det europæiske marked – særligt i England, Nord- og Østeuropa. Opkøbet af Grupa Prefabet i år 2015 gav desuden adgang til det største porebetonsmarked i Europa, Polen, hvor Grupa Prefabet var et af de store selskaber. Det cementeres yderligere med det nye opkøb af polske Grupa Ozarow.

Ser man først på et af de potentielle markeder, som kan give problemer for H+H, er det væsentlig at se på England efter Brexit. På kort sigt har Brexit givet anledning til en del bekymring og usikkerhed, men i 2016 var England blandt de europæiske lande, som havde den højeste vækst samt en meget lav arbejdsløshed. Ifølge årsrapporten har Brexit ikke påvirket driften i England direkte endnu for H+H. Dog har deprecieringen af den engelske pund overfor den danske krone medført, at omsætningen i England beregnet i danske kroner er lavere og overskuddet forværres. En klar vækstdriver på det engelske marked på længere sigt er dog, at der er mangel på huse i forhold til efterspørgslen. Samtidig understøtter den lave rente og dermed fordelagtige lånemuligheder for mange investeringsprojekter på boligbyggeri også H+H’s vækst-case i England.

Udover Brexit, som potentielt kan blive en downside for H+H, har det russiske marked været et dårligt marked de seneste år efter sanktionerne mod Rusland på grund af Krim-krisen. Efter svære år er der dog tegn på, at der kan skabes vækst på det russiske marked. Flere danske selskaber som f.eks. Carlsberg, der også er eksponeret mod Rusland på ølmarkedet, ser også vækstmuligheder i Rusland igen.

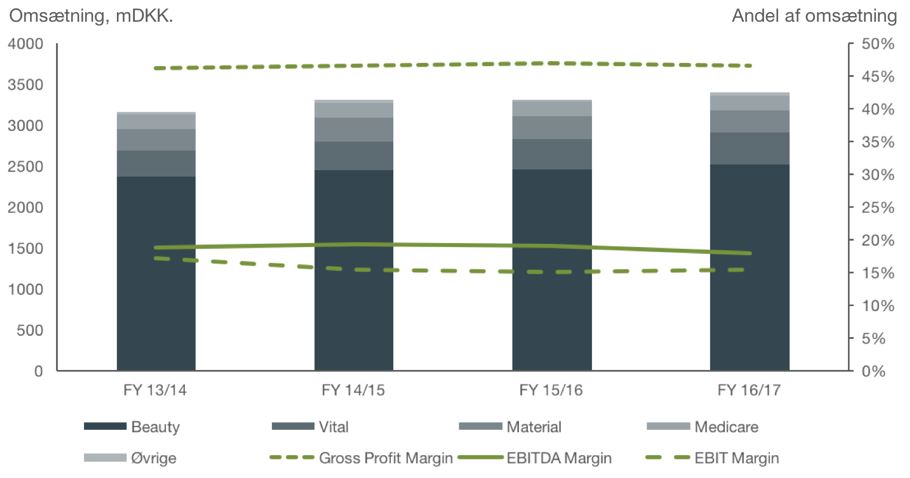

IPA forventer derudover, at H+H fortsætter sin stærke organiske vækst på de solide europæiske markeder med små vækstrater med stigende boligbyggeri som Danmark, Sverige, Tyskland og Holland. H+H’s egne forventninger til 2017 er en organisk vækst på 5-7% samt en EBITDA (før specielle poster) på 220-240 millioner DKK. I den langsigtede strategiske plan er forventningen til EBIT margin (før specielle poster) i intervallet 8-10% og en ROIC på over 12%. IPA vurderer ROIC på mindst 12% til at være konservativt, da H+H de seneste år har leveret ROIC på over 15%.

Risikostyring

En virksomhed pådrages en række risici afhængig af den branche som den opererer i, herunder strategiske, operationelle, finansielle og regulatoriske risici. I branchen for porebeton mener vi, at historien taler for, at risikostyring er særdeles vigtigt – og derfor essentielt at tage et kig på ved en analyse af H+H. I deres årsrapporter forsyner de os med et komplet ’Heat Map’ – et risikostyringsredskab, som illustrerer sandsynlighed samt påvirkningen ved indtrædelsen af forskellige risici, som virksomheden står overfor.

Grundlæggende kan man håndtere risici på fire forskellige måder: Man kan undgå dem (e.g. ved ikke at ekspandere til et bestemt marked), man kan acceptere dem og finansiere det (e.g. ved senere hensættelser), man kan overføre dem (e.g. ved forsikringer), eller man kan reducere/kontrollere dem (e.g. hedging politikker).

De meste signifikante risici, som H+H identificerer, drejer sig om markedsudviklingen og valutakurser. Førstnævnte relaterer sig meget til det britiske marked ift. Brexit, samt den generelle globale økonomi, hvilket har en stor betydning for aktiviteterne i byggeriet – det vil sige en stærk konjunkturfølsom branche. H+H har svært ved at påvirke dette, og må derfor i den sidste ende indfinde sig med det. Internt foretager de løbende grundige vurderinger af makroøkonomien. Altså en form for risiko ved branchen, som må ’accepteres og finansieres’. Sidstnævnte omhandler risikoen for en svækkelse af valutaer, som H+H modtager betaling i. Herunder specielt det britiske Pund og den polske Zloty. H+H har hedging politikker på plads, samt et matching-princip ift. datterselskabers aktiver og passiver, samt cash flow.

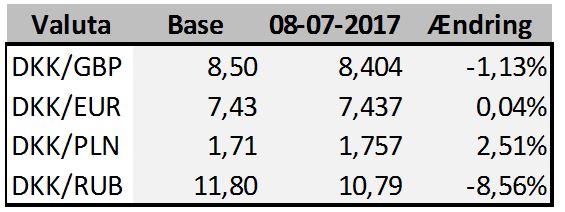

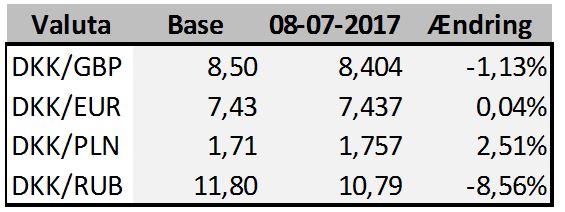

Den forudsætning, som H+H har fremsat for at de kan ramme deres finansielle mål kræver følgende valutakurser. Eksempelvis skal det britiske Pund være i kurs 8,50. På nuværende tidspunkt ser udviklingen i Pundet ud til at ramme top- og bundlinje for H+H i et mindre omfang.

Figur 1: Valutakurser

Som et side notat hæfter vi os ved, at den største kunde på det britiske marked aftager hele 27% af H+H’s salg i 2016, hvilket må betegnes som særledes højt. Utilfredshed hos denne kunde kan derfor ramme særdeles hårdt på top- og bundlinje.

Vi har udeladt en række risici, som vi på baggrund af rapportering fra H+H ikke vurderer som kritiske for de kommende resultater. Herunder operationelle nedbrud, sourcing af råmaterialer, og deres kapitalstruktur (herunder specielt NIBD/EBITDA, solvensen, D/E-margin) m.fl. Det er dog risici, som sagtens kan blive relevante på et fremtidigt tidspunkt – hvorfor disse ikke bør negligeres som ligegyldige.

Udviklingen i byggebranchen

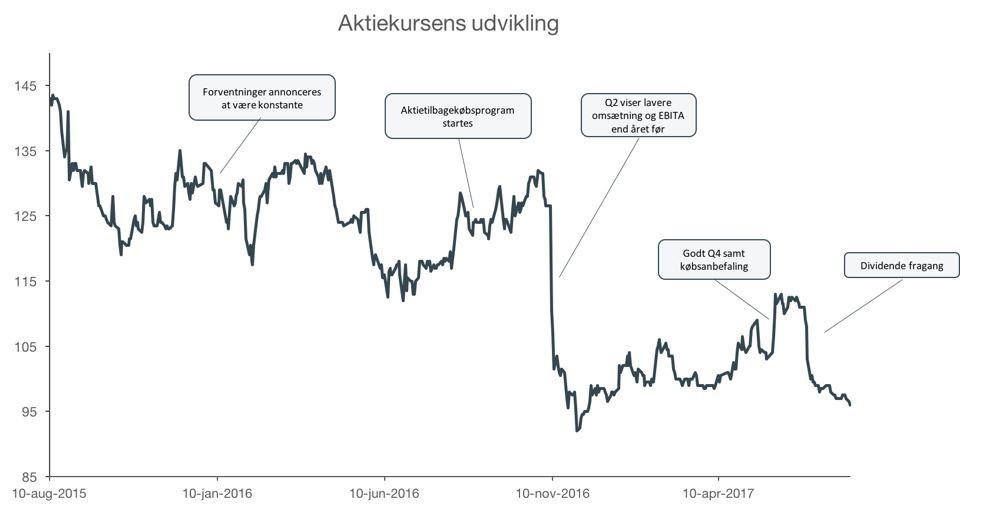

I nedenstående graf ses udviklingen i CC-indikatoren (construction confidence indicator) for respektive udvalgte lande og aktiekursen for H+H. De valgte lande er udvalgt på baggrund af størrelsen af H+H’s omsætning dertil. Vi benytter CC-indikatoren til en vurdering af udviklingen i byggebranchen. CC-indikatoren tracker den generelle holdning i industrien ud fra en undersøgelse blandt en repræsentativ gruppe af selskaber.

Figur 2: Udviklingen mellem. Byggetillidsindekset (CCI) og H+H’s aktiekurs (2005-2017)

Kilde: Eurostat, Construction Confidence Indicator 2017 (indekseret 2005M1=100, sæsonkorrigeret).

CCI er angivet op ad venstre akse, mens H+H aktiekurs angives til højre.

Ud fra grafen ses et voldsomt fald i CC-indikatoren i 2008, hvilket ræsonomerer godt med finanskrisens indtræf. Siden har indikatoren for tilliden til byggebranchen været støt stigende, hvilket altså signalerer en positiv tendens for byggebranchen. Denne tendens, som vi i IPA ser, blivere også retfærdiggjort af analysefirmaet Byggefakta, som konkluderer i deres rapport for trends for byggebranchen Q1 2017, at byggeriet er eksploderet de seneste år, og denne vækst fortsætter. Endvidere blev prognosen opjusteret, og 2017 regnes for at blive endnu et rekordår. Denne vækst kan ses i relation til de stigende boligpriser i flæng med det historiske lave renteniveau, hvilket gør investeringer i byggerier ekstra favorable. Dette giver dog også anledning til overvejelse om renteniveauet forbliver på sådan et lavt niveau de næste år frem.

IPA tror dog trods alt på en voksende byggeindustri, hvilket vil øge omsætningen for H+H. In mente til dette forventer vi dog også en øgning i renteniveauet, hvilket vil være en katalysator for en mindre vækst end hidtil oplevet i de seneste år for byggebranchen.

Udover dette er det værd at bemærke stigningen i tilliden for byggebranchen, som er en ledende indikator. Stigningen har ikke haft en væsentlig effekt på aktiekursen for H+H, som er en lagging indikator, selvom det må antages, at disse to variable korrelerer, hvorfor vi i forlængese af ovenstående ser en stigning af aktiekursen retfærdig.

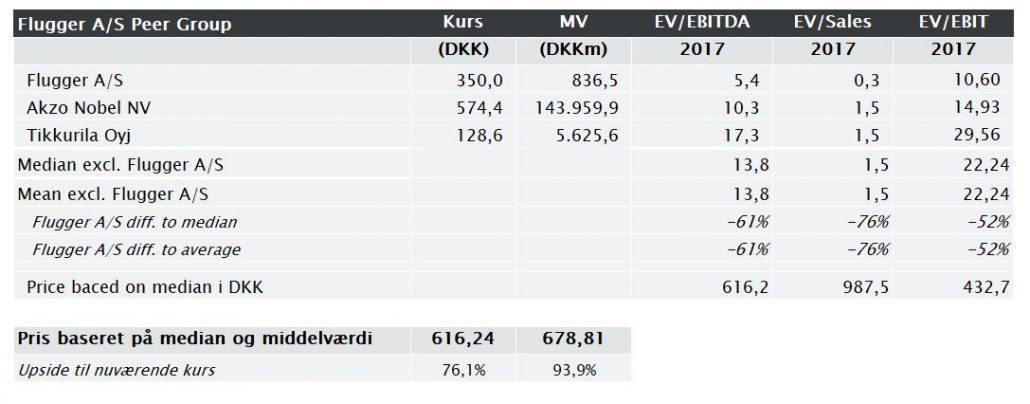

Relativ værdiansættelse af H+H

H+H angiver i årsrapporten britiske Forterra som værende en af deres hovedkonkurrenter. Forterra er Storbritanniens andenstørste producent af porebeton, og virksomheden har en markedsværdi på 4,3 milliarder DKK, hvilket er 3-4 gange mere end H+H’s markedsværdi på 1,2 milliarder DKK. Udover Forterra nævnes danske Xella og russiske LSR Group som vigtige konkurrenter. Xella er ikke inkluderet i følgende analyse, da virksomheden ikke er børsnoteret, og LSR Group er udeladt, da produktion af byggematerialer kun udgør en mindre del af virksomhedens aktiviteter.

Langt hovedparten af H+H’s omsætning kommer fra Storbritannien, Tyskland, Polen, Rusland og Danmark. Da det ikke har været nemt at finde sammenlignelige, børsnoterede selskaber, der primært opererer på disse markeder, har vi valgt at inddrage franske Vicat, italienske Cementir Holding, græske Titan Cement Company og danske Rockwool International. Både Vicat, Cementir Holding og Titan Cement Company er beton- og cementproducenter med markedsværdier større end H+H og aktiviteter spredt ud over flere kontinenter. Danske Rockwool beskæftiger sig med isolering til byggeri, men er inddraget som repræsentant for byggebranchen på det danske marked.

Figur 3: De udvalgte konkurrenter og tilhørende nøgletal.

Tabellen viser, at H+H handles relativt billigt set på samtlige nøgletal. P/E (2016) var 12,2 mod et gennemsnit på 18 for de respektive peers. Hvis H+H lever op til deres forventninger til indtjeningen for 2017, vil det med udgangspunkt i nuværende aktiekurs resultere i en P/E på 8,9, hvilket er 37 % mindre en gennemsnittet for de udvalgte peers.

Det ser også fornuftigt ud, når der ses på P/S. I 2016 var omsætningen 1,6 milliarder DKK og dermed væsentligt højere end markedsværdien for H+H, hvilket altså resulterer i en P/S mindre end 1. Lav P/S er typisk et udtryk for en undervurderet aktie, da P/S angiver, hvor meget man som investor betaler for hver krone af virksomhedens årlige omsætning. At betale 0,7 kroner for en krones omsætning er lavt, hvilket også ses, idet den gennemsnitlige P/S for de udvalgte peers er 1,4.

Ud fra median og gennemsnit af de sammenlignelige virksomheders nøgletal er der estimeret aktiekurser for H+H på hhv. 167 DKK og 160 DKK. Da H+H i øjeblikket handles til kurs 108,5 er der altså tale om en potentiel upside på ca. 50%. Der skal dog tages forbehold for, at de fem virksomheder, der er inddraget i den relative værdiansættelse, alle er en del større end H+H, og at der altid vil være væsentlige usikkerheder knyttet til en relativ værdiansættelse.

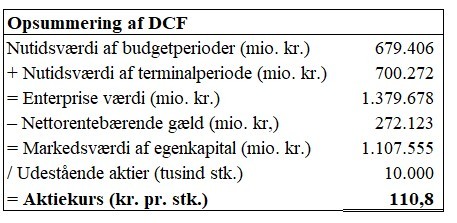

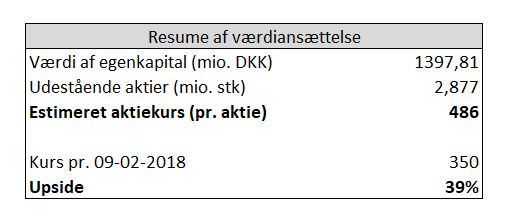

DCF-værdiansættelse af H+H

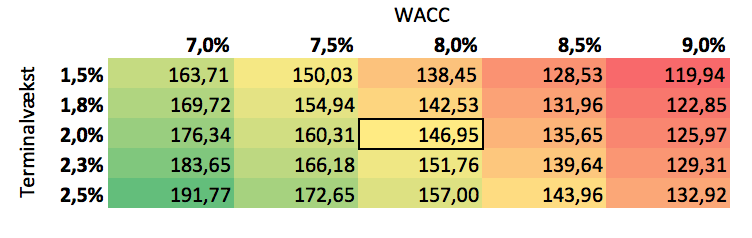

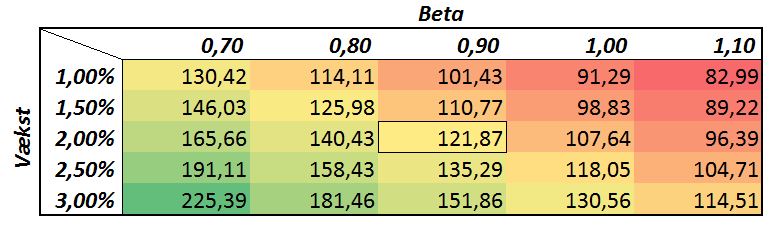

På baggrund af en klassisk tilbagediskontering af H+H’s forventede frie pengestrømme i fremtiden, finder IPA en fair aktiekurs på 142 DKK svarende til en upside på 31%. Dette er beregnet på baggrund af de finansielle mål, hvor ROIC forventes at ligge omkring 12% fra år 2017-2021 i projekteringsperioden, hvorefter IPA har valgt at være konservative og have en ROIC omkring 10% i terminalperioden. Som sagt vurderes det at være konservativ, da H+H de seneste år har leveret ROIC på over 15%. EBITA-margin på 6%, som H+H leverede i 2016, er fastholdt i hele perioden, og cash flows er tilbagediskonteret med en WACC på 7,25%.

Figur 4: Resumé af DCF-værdiansættelse

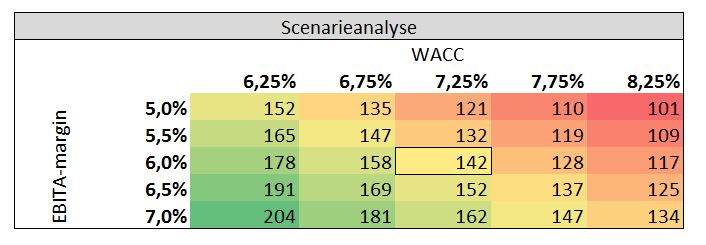

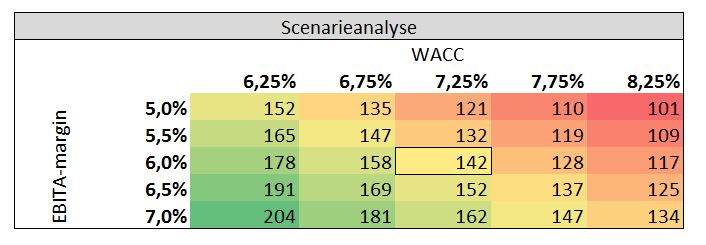

Analysen er meget følsom overfor ændringer i EBITA-marginen og i WACC. Derfor er der opstillet en følsomhedsanalyse bundet på EBITA-margin i terminalperioden og WACC, som ses i nedenstående billede.

I det mest positive scenarie med EBITA-margin på 7% og en WACC på 6,25% fremkommer en værdi på H+H på 204 DKK. Modsat vil det værste scenarie fra H+H være en WACC på 8,25% og en EBITA-margin på 5% give en værdi på 101 DKK, som er en meget lille downside fra nuværende kurs. Som skrevet tidligere vurderer IPA dog, at det mest realistiske scenarie er en WACC på 7,25% og EBITA-margin på 6%, hvilket giver en kurs på 142 DKK.

Figur 5: Scenarieanalyse

Konklusion

H+H har i en årrække været hårdt ramt, men i disse tider tyder det på, at selskabet i fremtiden vil klare sig godt som et resultat af en større markedsefterspørgsel på porebeton grundet stigende byggeri samt en stærk position på specielt det Nordeuropæiske marked, bl.a. som følge af en række opkøb. På baggrund af vores analyse af virksomheden mener vi, at H+H er en interessant investeringscase. Den rummer nogle risici, som man skal være opmærksom – men der foreligger også et potentiale. Vi har lavet en strategisk analyse, som illustrerer og uddyber de risici, som IPA mener er mest signifikante for virksomheden, og på baggrund af denne udarbejdede vi to forskellige værdiansættelser. Den første, en relativ konkurrent-baseret værdiansættelse, fremviste en fair værdi på mellem 162 DKK og 165 DKK, hvorimod vores diskontering af de fremtidige frie pengestrømme gav en fair værdi på 142 DKK på baggrund af en estimeret kapitalomkostning på 7,25% og en EBITA-margin på 6%. Konkurrentanalysen fremviste et særdeles stort potentiale, og sammenholdt med DCF-analysen – som tillægges den største vægtning – så mener vi potentialet ikke er til at overse.

Fair værdi på kort til mellemlang sigt (12-24 måneder) er derfor i intervallet 140 DKK til 160 DKK. Casen bygger på nogle risici, som skal overkommes for at nå i mål. Denne risiko skal accepteres, hvis man går ind i casen. IPA angiver KØB på H+H og har selv aktien i porteføljen.