IPAs screeningsværktøj – 1. november 2019

Vi har opdateret vores screeningsværktøj, hvor vi ser væsentlige forandringer fra forrige måned.

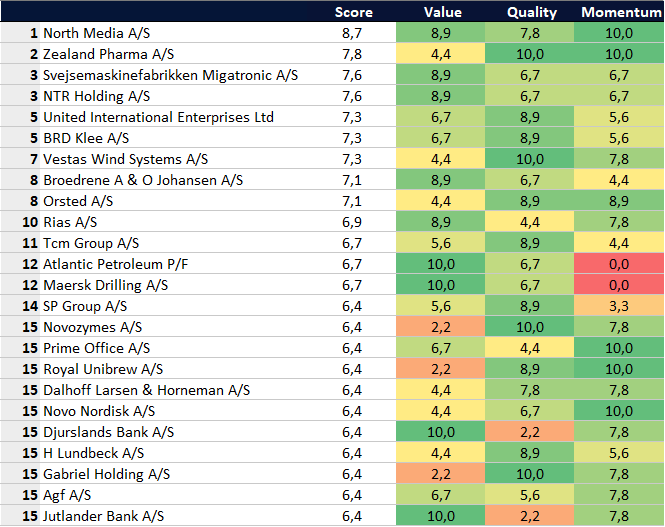

Figur 1: Top 20 (Kilde: Thomson Reuters Eikon og IPA). Data fra 01-11-2019.

Figur 1: Top 20 (Kilde: Thomson Reuters Eikon og IPA). Data fra 01-11-2019.

Månedens negative udvikling:

Dalhoff Larsen & Hornemann A/S (DLH) falder fra en tidligere 2. plads med en score på 8.4, ned til en delt 15. plads med en score på 6.4. Dette kommer på baggrund af en selskabsmeddelse d. 26 september, hvor DLH nedjusterede sine omsætningsforventninger i 2019. DLH er en del af IPAs portefølje, da virksomhedens besidder et skatteaktiv på 160,5 millioner kroner, hvor selskabet kun besidder en markedsværdi på 75,4 mio. kr. Derfor fastholder vi vores syn på DLH som et attraktivt opkøb for andre virksomheder.

Månedens positive udvikling:

Aarhus-favoritten Agf A/S viser sig for første gang i modellens top 20. I oktober-måned havde selskabet en score på 1.8, men efter offentliggørelsen af deres årsopgørelse for deres seneste regnskabsår, har aktien vist et solidt momentum, og scorer nu 6.4.

![]() Figur 2: Historisk score for Agf A/S (Kilde: IPA).

Figur 2: Historisk score for Agf A/S (Kilde: IPA).

AGF rapporterede en vækst i sine pengestrømme fra 2 mio. kr. til 12. mio. kr., hvilket har skabt eufori blandt selskabets investorer. Årsrapporten samt en velspillende Mustapha Bundu fik aktien til at toppe med en stigning på 16,9% siden årsrapportens udgivelse. Deres seneste kampform har dog lagt en dæmper på euforien, hvilket har betydet en korrigering af aktiekursen til kun at have steget 3,2% siden årsrapportens udgivelse.

Igangværende sektorrotation på det danske marked

Vi har gennem de seneste måneder været vidne til en sektorrotation på OMXC. Dette kommer til udtryk gennem den gennemsnitlige score for de selskaber, som er blevet klassificeret som enten ’Defensiv’ eller ’Cyklisk’.

Figur 3: Gennemsnitlig score for forskellige klassifikationer (Kilde: Thomson Reuters Eikon og IPA). Data fra 01-11-2019.

Figur 3: Gennemsnitlig score for forskellige klassifikationer (Kilde: Thomson Reuters Eikon og IPA). Data fra 01-11-2019.

Hvis vi kigger dybere på klassifikationernes individuelle faktorer, ser vi at de defensive aktier besidder en væsentlig højere Momentum-faktorer, hvilket kan betyde, at investorerne søger mod defensive aktier af frygt for en global økonomisk afmatning.

Figur 4: Gennemsnitlig score for forskellige individuelle faktorer (Kilde: Thomson Reuters Eikon og IPA). Data fra 01-11-2019.

Figur 4: Gennemsnitlig score for forskellige individuelle faktorer (Kilde: Thomson Reuters Eikon og IPA). Data fra 01-11-2019.

Hvordan fungerer scoringssystemet?

Screeningsværktøjet er et kvantitativt værktøj inspireret af teorien bag faktorinvestering, hvor man opdeler selskabets kvantitative informationer i forskellige kategorier, kaldet faktorer. Der er en bred konsensus om, at der eksisterer tre faktorer: Value, Quality og Momentum.

Price har til formål at vurdere hvorvidt selskabet er billigt. For at gøre dette, har vi valgt at benytte P/E, P/B og EV/EBITDA, da disse nøgletal vurderer selskabets aktiekurs eller selskabsværdi i forhold til finansielle informationer. Quality skal vurdere hvor godt selskabet er til at skabe indtjening. Her har vi valgt at benytte ROE og ROIC da disse opholder selskabets indtjening mod finansielle informationer. Yderligere bliver virksomhedens Z-score udregnet, hvilket approksimere virksomhedens finansielle situation. Momentum vurderer hvor meget afkast aktien har givet til sine investorer. Her benytter vi deres afkast på to forskellige tidshorisonter, 1 år samt 3 år, hvor vi yderligere vurderer selskabets aktuelle pris mod den højeste aktiekurs selskabet har haft de seneste 52 uger.

Vores tre faktorer bliver vægtet ud fra IPAs investeringsfilosofi. Alle vægtninger ses nedenstående.

Figur 5: Pointsystem (Kilde: IPA)

Figur 5: Pointsystem (Kilde: IPA)

Scoren et selskab kan modtage for sit nøgletal ses fra 0-10, hvor pointene bliver delt ud således:

100-75% 0,00 point

75-50% 3,33 point

50-25% 6,66 point

25-0% 10,0 point

Procentsatsen vurderes ud fra hvor mange selskaber i branchen, som der besidder et bedre nøgletal end det individuelle selskab.

Dette scoringssystem skal ikke ses som en tilstrækkelig analyse af potentielle investeringer, men skal gøre det nemmere for investorer at finde interessante aktier at arbejde videre med.