NTR Holding – Et lille og overset selskab med potentiale

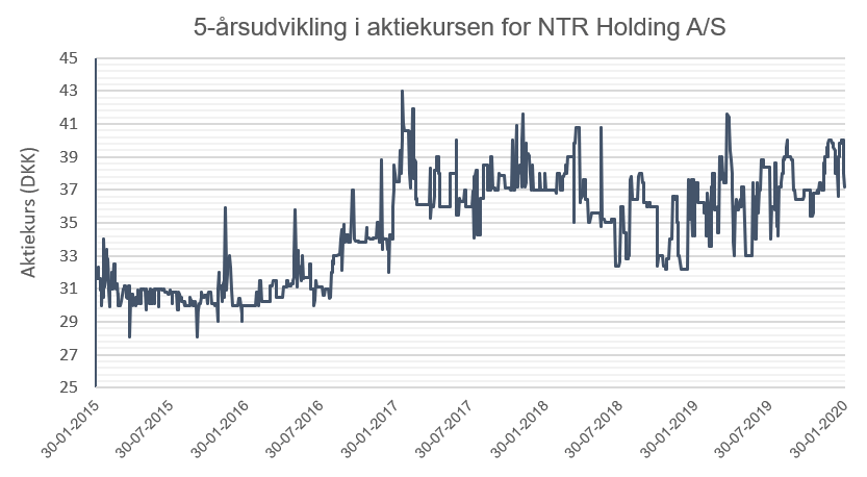

NTR Holding A/S (fremover benævnt NTR) er et af de mindre børsnoterede selskaber i Danmark med en markedsværdi på DKK 88 millioner og noteret på OMXC Small Cap. De sidste mange år har aktiekursen været stort set flad og handles i øjeblikket til kurs DKK 40. Ikke desto mindre er der flere interessante faktorer, som gør selskabet interessant at undersøge, herunder ejerforholdene og værdien i selskabet.

Figur 1: Aktiekurs

Koncernens ejerskaber

Koncernen ejer selskaberne, R+S Baugesellschaft og NTR Invest A/S, hvor sidstnævnte består af Daniamant A/S og Diamant Ltd. England. Tyske R+S Baugesellschaft har over mange år været under afvikling efter salg af aktiviteterne, men en retslig dom strækker processen i langdrag. R+S Baugesellschaft fik altovervejende medhold i dommen, men modparten har anket, og denne sag forventes derfor at kunne trække ud. Af regnskabet fremgår det dog implicit, at beløbene er beskedne, da selskabet forventer at kunne klare det inden for egne økonomiske rammer i R+S Baugesellschaft. R+S Baugesellschaft har pr. årsregnskabet i 2018 likvider for DKK 3,6 mio. IPA vurderer derfor ikke, at udfaldet indebærer nogen stor effekt. Daniamant er NTRs værdibringende selskab, hvorfor IPAs hovedfokus er på Daniamant i denne analyse.

Daniamant er unik inden for kommunikation og salg til den maritime sektor. Selskabet udvikler, producerer og sælger sikkerhedslys til redningsflåder og redningsveste. Udover dette har Daniamant også salg af salinometre, oliedetektorer og andre elektroniske produkter inden for sikkerhed og kommunikation i den maritime sektor. Selskabet opererer derfor inden for et nicheområde, som de færreste læsere af denne analyse formentlig kender til. Ikke desto mindre er der flere interessante aspekter af markedet og selskabet, der er værd at belyse.

Daniamants markeder

Daniamants forretningsben Safe People, som indebærer udvikling, produktion og salg af sikkerhedslys til redningsveste, redningsflåder og redningskranse, er virksomhedens største med 75 % af omsætningen. Ifølge analysevirksomheden FACT.MR, har markedet for sikkerhedsveste en gennemsnitlig årlig vækst på 5,5% fra 2017-2022. Dette marked for sikkerhedslys til lokalisering af overlevende kan karakteriseres som en nicheforretning indenfor redningsudstyrsindustrien. Et vigtigt aspekt af markedet er de forskellige kvalitetscertificeringer og internationale standarder, som er lovkrav. Alle disse certificeringer skal normalt fornyes løbende hvert 5. år, hvilket giver grundlag for en vedvarende forretning. Drivers i markedet for sikkerhedslys er især bestemt af nybygning af skib, udskiftninger af tidligere leverede produkter samt af nye sikkerhedsbestemmelser. Risikofaktorerne er derimod prispres fra andre konkurrenter samt kopiprodukter fra Kina. Daniamant vurderer dog, at selskabet har opretholdt sin markedsandel indenfor sikkerhedslys til trods for et øget prispres, men de har de seneste år været nødsaget til at matche en aggressiv prissætning fra konkurrenter.

Daniamants andre forretningsben, Safe Systems og Safe Sailing, opererer indenfor søfartssikkerhedsmarkedet, som ifølge MarketWatch vurderes at have en gennemsnitlig årlig vækst på 7,45 % fra 2017-2025. Søfartssikkerhedsmarkedet er i høj grad påvirket af tilstanden i verdensøkonomien, mens en øget regulering og compliance også er positive drivers for markedet. Daniamant leverer nicheprodukter til dette marked, men disse produkter er ikke desto mindre nogle af de førende indenfor markedet. Dette kom blandt andet til udtryk, da Daniamant vandt prisen for det bedste sikkerhedsprodukt ved ’Safety at Sea Awards’. De to forretningsben leverede dog en lavere omsætning end ventet i 2018. Slutteligt er halvdelen af Daniamant omsætning genereret i Daniamants datterselskab i England, hvorfor en anden risikofaktor er Brexits endelige udvikling og generelt udsvingene i den britiske pund i forhold til den danske kroner.

Ledelse og ejerforhold

NTR ledes af CEO, Ole Mikkelsen, og har været det siden 2013. Inden var Ole Mikkelsen CEO i Scandinavian Private Equity og har også tidligere haft en lederrolle i Nykredit. Bestyrelsen i NTR Holding består af Niels Heering (formand) samt Klaus Kjærulff og Ole Steffensen. Sidstnævnte er direktør i Olav W. Hansen A/S, som er interessant, da dette selskabs ejerandel sammenlagt med Olav W. Hansens egne aktier udgør 35% af den samlede aktiekapital. Udover dette er øvrige storaktionærer Strategic Investments A/S og EDJ Gruppen. Kombinationen af de mange store aktionærer og en relativ lille aktie, målt på markedsværdi, medfører, at NTR-aktien er en meget illikvid aktie, da kun ca. 20% af aktiekapitalen er free float. Dette afspejler sig også i den gennemsnitlige daglige volume de seneste fem år, som ligger på kun DKK 22.000. Som potentiel investor vil man derfor kunne rykke kursen signifikant, hvis man vil købe sig ind i aktien med et større beløb. Omvendt bærer man også en større risiko, hvis man vil sælge sine aktier, da det kan blive dyrere at komme af med sine aktier. Dette forhold medregnes og belyses yderligere i værdiansættelsen.

Værdiansættelse viser betydelig upside

Et dyk ned i regnskaberne viser, at der forekommer interessante aspekter i NTR. Den indre værdi pr. aktie ligger på DKK 52,3, mens aktiekursen ligger på DKK 40, hvorfor der ligger en rabat på ca. 30% pr. 3. kvartal 2019. Én af årsagerne til denne rabat vurderer IPA at være selskabets bogførte goodwill, som udgør 63,5% af de samlede aktiver i NTR. Yderligere skal der bemærkes, at selskabet historisk også har været handlet til en stor rabat målt på kurs/indre værdi, hvorfor nuværende niveau ikke er ekstraordinært.

Det skal også bemærkes, at NTR er i 2018 udbetalte DKK 2 i udbytte pr. aktie svarende til DKK 5 mio. Det svarer til et direkte udbytteafkast på 5%. Den langsigtede målsætning er dog kun et udbytte på 50% af årets resultat, og i 2018 tjente selskabet DKK 5,8 mio. De kommende år forventer IPA derfor ikke, at NTR fortsat vil udlodde en så stor andel af årets resultat som i 2018.

For at kunne værdiansætte NTR, er der udarbejdet en DCF-analyse, hvor konklusionen er en fair value på DKK 52,16 pr. aktie svarende til en upside på 30%.

Figur 2: Opsummering af værdiansættelse

Der er taget udgangspunkt i selskabets seneste præcisering af omsætningen for 2019 på DKK 85 mio., hvilket svarer til en vækst på 4,2% i indeværende år. Denne vækst forventes at aftage mod en terminalvækst på 2%.

Årets resultat før skat for 2019 er præciseret til at være noget over DKK 7 mio., hvor DKK 7 mio. svarer til en vækst på 12% i indeværende år. Her er der fremover i estimatperioden benyttet et mere konservativt estimat, så den gennemsnitlige vækstrate er omkring 3%.

Figur 3: Forecastet udvikling på top- og bundlinje

Det frie cash flow er tilbagediskonteret med en WACC på 10,6%, hvilket bringer os frem til en fair værdi på DKK 52,16 pr. aktie. Diskonteringsfaktoren indebærer en væsentlig likviditetspræmie, som er tillagt til CAPM i estimeringen af egenkapitalomkostningen. Dette er gjort, da aktien har en gennemsnitlig daglig omsætning på DKK 22.000, som benævnt tidligere, og bid-ask spreadet er meget højt.

Konklusion

NTR er et lille interessant selskab med Daniamant, der har en unik markedsposition inden for sikkerhedslys til redningsveste, redningsflåde og redningskranse samt øvrige produkter til søfartssikkerhed. Såfremt selskabet kan fortsætte den positive udvikling fra 2019 ind i de kommende år, er aktien meget undervurderet på baggrund af en DCF-værdiansættelse. Selv med en meget høj diskonteringsfaktor, der inkluderer en signifikant likviditetspræmie, fremkommer en betydelig upside på omkring 30%. På baggrund af dette fremsætter IPA en købsanbefaling på aktien.

Disclaimer: Hverken forfatterne bag denne analyse eller IPA ejer aktier i NTR ved udgivelse af denne analyse.