DLH – En overset case med spændende joker

Efter flere års dårlig performance, har DLH gennemgået en succesfuld turnaround og fået styr på gældssituationen. Den nuværende succes er dog gået under radaren, og IPA vurderer, at aktien er undervurderet i forhold til værdien i selskabet.

Introduktion

Dalhoff Larsen & Hornemann A/S (omtalt DLH) blev grundlagt i 1908 og blev børsnoteret i 1986 på Københavns Fondsbørs, hvor aktien nu handles på OMXC Small Cap. DLH har siden etableringen beskæftiget sig med engroshandel af træ, distribution af træbaserede pladeprodukter samt komposit til tømmerhandler og den træforbrugende industri.

En ny begyndelse

I 2014 begyndte DLH at arbejde mod en lukning, da selskabet havde en gæld på 1,5 mia. kr. samtidig med, at selskabet fortsat havde underskud. Derfor begyndte selskabet at frasælge de fleste af sine aktiviteter i udlandet. I 2017 lykkedes det dog for DLH at få nedbragt den samlede gæld, og ovenikøbet levere et overskud på driften. Der var dermed grundlag for at være mere optimistisk omkring DLHs fremtid, og i 2017 offentliggjorde DLH også deres nye fokus om at være en nordisk grossistvirksomhed med hjemsted i Danmark, og afsætning i Skandinavien samt de baltiske lande.

Nedlukningen af selskabet blev endegyldigt afværget, da DLH i 2018 annoncerede den nye strategi ”En ny begyndelse”. Restruktureringen af DLH fra 2014 til 2018 har dog haft store konsekvenser, da de er gået fra en omsætning på 5,7 mia. kr. i 2007 til blot 334 mio. kr. i 2018. Yderligere har der været et fald i antallet af medarbejdere fra 3.661 i 2007 til kun 29 medarbejdere i 2018. DLH har i dag kun fire ophørende datterselskaber, som alle er under afvikling, da de ikke relaterer sig til DLHs nuværende kerneforretning. Disse datterselskaber er lokaliseret i Sverige, Frankrig, Jomfruøerne og Elfenbenskysten, hvor alle disse selskaber er under afvikling. Af den nye strategi fremgår det, at DLH, udover kerneforretningen, vil udvikle et nyt forretningsområde inden for forædlede produkter til byggeriet, som kan skabe synergier i forhold til den eksisterende forretning.

IPA ser restruktureringen som positiv for DLH, da det betyder, at der fokuseres på kerneforretningen, og der er skåret ind til benet. Dette kommer bl.a. til udtryk ved, at DLH i 2007 havde en omsætning pr. medarbejder på 1,6 mio. kr., hvor den i 2018 er steget til 11,5 mio. kr. DLH har derfor opbygget et fundament for selskabets fremtid, hvor soliditetsgraden er steget fra 29,3% i 2007 til 74,6% i 2018. For at eksekvere den nye strategi og skabe en ny begyndelse har DLH også foretaget flere organisatoriske forandringer i 2018, hvor der er tilgået ny administrerende direktør, finansdirektør samt salgsdirektør. Yderligere er der tilgået tre nye bestyrelsesmedlemmer samt en ny bestyrelsesformand. De finansielle forventninger for DLH er at kunne skabe en organisk vækst på 5% om året fra 2019 til 2021.

En joker i casen

Der eksisterer en væsentlig joker i DLH, da det ikke kan udelukkes, at DLH bliver opkøbt inden for en relativ kort tidsperiode. DLH er et interessant opkøbsemne for konkurrerende selskaber, idet DLH har et ikke-aktiveret skatteaktiv på 160,5 mio. kr. Det gør især DLH attraktive for kapitalfonde, der kan udnytte skatteaktivet. Det store skatteaktiv, som er opstået på baggrund af tidligere års voldsomme underskud, gør, at DLH ikke kommer til at betale skat af deres fremtidige overskud, indtil skatteunderskuddet er udlignet. Set i lyset af, at DLH har en markedsværdi på blot 80 mio. kr., er skatteaktivet dobbelt så stort og har derfor en markant værdi.

I marts 2019 kom det desuden frem, at DLH har igangsat en strategisk review proces, som har til formål at identificere ny vækstmuligheder. Disse vækstmuligheder kan eventuelt være et potentielt salg af DLH eller en afnotering af selskabet. Til at rådgive denne proces er M&A-rådgiveren Oaklins Denmark hyret ind.

Værdiansættelse af DLH

For at kunne værdiansætte DLH, er der både udarbejdet en relativ værdiansættelse med udvalgte selskaber samt en DCF-analyse, hvor selskabets fremtidige frie cash flow tilbagediskonteres.

DLH er sammenlignet med andre europæiske grossister af industrielle materialer i den relative værdiansættelse. Sammenligningsgrundlaget er ikke helt optimalt, men det giver et godt pejlemærke for, hvad et selskab som DLH bør handles til ud fra både egenkapitalbaserede og enterprisebaserede multipler. På baggrund af den relative værdiansættelse ses en upside på mellem 2-24% baseret på median- og middelværdien af den udvalgte peer group.

Tabel 1: Relativ værdiansættelse

Senest opdateret: 30-06-2019

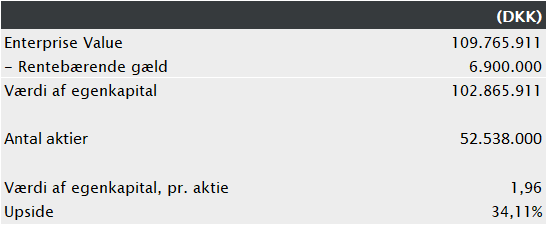

Der er yderligere blevet udført en DCF-analyse, hvor der ses en upside på 34,11% baseret på DLHs udmeldte vækstestimater, IPAs vurdering samt en WACC på 9,44%. Udgangspunktet for DCF-analysen har været en årlig omsætningsvækst på 5% de kommende år baseret på den nye ledelses mål, som ventes at falde mod 2% i terminalperioden. Der estimeres, at DLH, som minimum, vil kunne fastholde samme bruttomargin som tidligere med mulighed for at øge marginen på baggrund af skalafordele, synergier i det nye forretningsben samt en mere efficient produktion med implementering af et nyt ERP-system.

Tabel 2: Opsummering af DCF

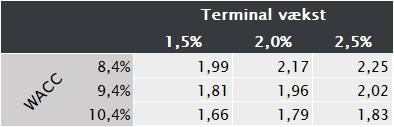

Tabel 3: Følsomhedsanalyse

Som det fremgår af tabel 3, er DCF-analysens resultat særlig følsom overfor ændringer i WACC og væksten. Dog indikerer følsomhedsanalysen på baggrund af alle scenarier, at der er en pæn upside ud fra nuværende kursniveau, som fremgår af tabel 3.

Konklusion

På baggrund af ovenstående analyse vurderer IPA, at DLH-aktien er væsentlig undervurderet, idet DCF-analysen indikerer en upside på over 30%. DLH har gennemlevet en vellykket turnaround, og i de kommende år står selskabet overfor en spændende udvikling med en ny strategi og optimistisk ledelse. En joker i selskabet er også, at der er et ikke-aktiveret skatteaktiv på mere end 160 mio. kr., som er med til at gøre selskabet til en opkøbskandidat. IPA har købt DLH-aktien til modelporteføljen, som samlet set vægter 10%.

En eller flere af forfatterne bag denne artikel ejer aktier i DLH.