IC Group

IC Group: Skal man købe mode på fondsbørsen?

Selskabspræsentation

IC Group A/S er moderselskabet bag de kendte tøjmærker Tiger of Sweden, By Malene Birger og Peak Performance samt to Mid Market brands; Designers Remix og Saint Tropez. Koncernen har tidligere satset på at have en nuanceret portefølje af tøjmærker og i stort omfang historisk benyttet sig flittigt af M&A. I 2013 valgte ledelsen at ændre og fokusere deres forretningsmodel, og i den forbindelse blev en lang række brands frasolgt, og koncernen ønsker nu fremadrettet kun at eje og drive Premium-segment tøjmærker. CEO Mads Ryder begrunder ændringen således:

”We firmly believe that IC Companys [nu IC Group] will achieve better results by focusing clearly on operating fashion and sports brands in the Premium segment which will constitute the core business in the future. This is an attractive market with strong growth rates and good earnings opportunities, which in particular Tiger of Sweden and By Malene Birger have experienced during the past few years. All three Premium brands have generated solid earnings and continue to hold large international growth potentials…” [Selskabsmeddelelse nr. 6, marts 2014]

Strategien er nu at videreudvikle deres Premium brands, hvor Tiger of Sweden og By Malene Birger allerede har fremvist stejl vækst og stærke resultater, hvilket Mads Ryder forventede i 2014. Men Peak Performance, som står for ca. 35% af omsætningen, oplever derimod tæt på nulvækst. I sammenhæng med den nydefinerede strategi har moderselskabet skiftet navn fra IC Companys til IC Group, yderligere frasolgte selskabet deres hovedkontor pr. 1. januar 2015 for at finde et mindre lejemål. De resterende brands som ikke tilhøre Premium segmentet – Designers Remix og Saint Tropez – er til salg, men kun såfremt den rette pris tilbydes. De seneste års fokus på at omstrukturere selskabet forventes at være tæt på en afslutning.

Derfor forventer vi fremadrettet, at selskabets fokus forbliver målrettet på at styrke de tre Premium brands. De seneste år har koncernen udbetalt høje ekstraordinære udbytter ifm. frasalg og andre likviditets frigivende handlinger. Dette forventes endvidere ikke at være tilfældet for fremtiden, idet koncernen nu kun har begrænsede frie midler eller muligheder for at frasælge aktiver. En øget lønsomhed og vækst som følge af et fokus udelukkende på Premium-segmentet medfører, at vi forventer at selskabet i fremtiden enten fastholder eller forøger deres udlodning ift. deres nuværende udbyttepolitik. Ledelsen udtaler desuden, at de såfremt en interessant mulighed opstår vil benytte M&A-aktivitet til at udvide deres portefølje af Premium tøjmærker.

Omsætningsudvikling

Hele 51 % af koncernens omsætning i 2014/15 på 2638 mDKK blev skabt i Danmark og Sverige, mens Europa samlet stod for 95% af omsætningen. Dette illustrerer en stor eksponering mod Skandinavien, og endvidere en risiko ift. de underliggende markedsforhold på disse markeder.

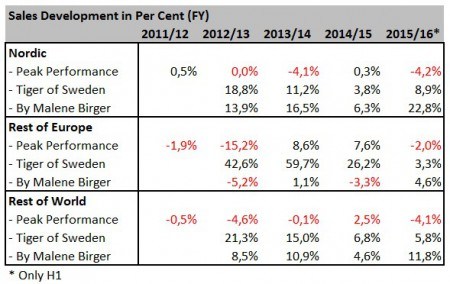

En gennemgang af den geografiske vækst for selskabets kerneforretning viser et blandet, men også positivt billede. Peak Performance fremviser stor svaghed på alle markeder, dog med periodevis fremgang. Tiger of Sweden og By Malene Birger viser et helt andet billede med høj vækst på specielt de europæiske og globale markeder. Dog har By Malene Birger haft nogle problemer på de europæiske markeder, hvilket dog ikke er gældende på de globale eller nordiske markeder.

Selskabet ønsker at fokusere på deres kernemarkeder, trods muligheder på andre markeder. Tyskland betegnes som en af de mest lovende markeder i den kommende tid, og dette var måske ikke det man ville regne med. I forbindelse med selskabets halvårsregnskab for 2015/16 udtalte CEO Mads Ryder følgende, som underbygger koncernens tilgang til ekspansion ganske godt:

“Det er selvfølgelig mere eksotisk og frækt at sige Japan, Kina og USA, men vi er her ikke for at lave eksotiske overskrifter. Vi er her for at tjene nogle penge og udbrede vores idé, og det gør vi bedst ved at koncentrere os om det, der er tættest på først. Det er ingen grund til at gøre det mere kompliceret“

Fremtiden

Peak Performance har i en årrække oplevet en salgsmæssige tørke, hvor salget siden 2008/09 har ligget neutralt efter en årrække frem til 2008/09 med en gns. vækstrate på 13%. Mærket rummer lønsomhed, potentiale og vækst på sigt, men for tiden er den selskabets problembarn, og står derfor øverst på CEO Mads Ryders liste over projekter. En omfattende re-positionering er igangsat af mærket for at genstarte væksten, og de ønsker at bringe mærket ind i kategorien International Sports Fashion. Peak Performance har bl.a. fokus på optimering af målgruppen, tilpasning af kollektionerne, fornyelse af butiksindretningen, ønsker mere kontrol over værdikæden samt fokus på at reducere udsalgsperioder og tilhørende priser. Det fremadrettede primære fokus ligger på norden (63% af omsætningen), og sekundært på skisportsområder (26% af omsætningen).

By Malene Birger er familiens mindste men pæneste medlem, som fremviser høj og kontinuerlig fremgang med en gns. salgsvækst på 34% årligt siden 2003/04. Denne imponerende vækst har bragt mærkets omsætning fra 14 million til 342 millioner på blot 12 år, og væksten viser kun små svagheder foreløbig, men væksten vil formentlig falde gradvist i takt med brandets størrelse. Markedet betragtes som fragmenteret og med tæt konkurrence om kunderne, men By Malene Birger forholder sig en af de stærkeste aktører. På lige fod med Peak Performance har By Malene Birger bl.a. fokus på kontrollen over distributionskanaler, butikskonceptet og E-commerce. Væksten skal hentes på deres kernemarkeder i Norden, Storebritanien og Frankrig, samt bl.a. ved åbning af butikker i London og Paris. Sidstnævnte byer har iflg. branchekilder været gode steder til at indtræde og skabe mersalg på de internationale tøjmarkeder.

Tiger of Sweden betegnes af direktionen, som virksomhedens “vækstlokomotiv”, og dette er ikke uden årsag. Salget udgør ca. 35 % af moderselskabets omsætning, og med en gns. årlig vækst på 12% danner mærket fundamentet i koncernens fremmarch. Mærkets situation betegnes på følgende måde: “Strong position in the Nordics, on the doorstep of international breakthrough“, og specifikt sidstnævnte er at notere sig. De seneste år har mærket oplevet højt tocifret vækst på en række markeder såsom uden for Europa, men ligeledes også på Europæiske markeder såsom eksempelvis Tyskland. Dette markedet er virksomhedens største prioritet og dette skyldes sandsynligvis, at væksten på dette marked de seneste 5 år har været på 52% årligt i snit – som startede efter en strategiændring. Målet er at åbne butikker i yderligere 7 store byer, herunder Hamborg, Berlin og München. Udover et stort fokus på Tyskland er Storbritannien og Frankrig også på programmet.

Peer Group værdiansættelse

En konkurrentanalyse af IC Group ift. deres nærmeste børsnoterede konkurrenter fremviser, at virksomheden handles til højere multipler end de valgte konkurrenter. Målt på konkurrenternes median af Price/Earning, EV/EBITDA og EV/EBIT estimater for 2016 og 2017 handles IC Group -10,4 % for dyrt, hvor især selskabets P/B ligger 24% over konkurrenternes. På lige fod med vores DCF-værdiansættelse benytter vi i denne analyse kursen på IC Groups aktier fra den 7. april 2016 på 214,00 kroner/aktie.

Under antagelse af at selskaberne skal handle til samme multipler, så viser vores Peer Group analyse, at IC Groups markedsværdi på nuværende tidspunkt er for høj ift. de valgte konkurrenter. Hovedparten af koncernens mærker har konkurrenter, der ikke er børsnoteret eller alternativt ejes af en stor global koncern med diversificeret virksomhedsportefølje. Endvidere er udvalget af konkurrenter smalt ift. de direkte konkurrenter mærkerne reelt konkurrerer med. Hermed vælger vi at tillægge større vægtning til resultatet af vores DCF-værdiansættelse (senere i teksten) end til resultat af denne konkurrentanalyse.

Værdiansættelse vha. DCF-metoden

Vores analyse viser en positiv præmie på +15,8 % (med kurs 214,00 som reference) på baggrund af vores forecast, hvor år 2020 er benyttet som vores terminal periode. For at sikre at vi kun tager højde for selskabets nuværende struktur, har vi renset de hidtidige regnskaber ift. de nuværende mærker – og dermed ekskluderet de frasolgte områder. Diskonteringsfaktoren, WACC, beregnes til 7,65% som benyttes til vores tilbagediskontering af virksomhedens fremtidige frie pengestrømme.

Vi forventer, at koncernen for året 2015/16 leverer en omsætningsvækst på 2,9 %, hvilket er under ledelsens guidance på 4%. Efter første halvår 2015/16 er væksten dog kun realiseret til 1,4 %, hvilket er under selskabets egne forventninger, og dette er årsagen til, at vi vælger, at være konservative i vores prognose af årets vækst. Ledelsen valgte at fastholde forventningerne til omsætningen, og dette indikerer en stor tillid til, at andet halvår leverer den nødvendige vækst. Virksomheden ledes af en god direktion, og vi tror ikke nødvendigvis at der kommer en nedjustering pga. afvigelsen. På baggrund af problematikken vedr. Peak Performance, som vi forventer leverer en negativ salgsvækst på -2% for det indeværende år, vælger vi dog endvidere, at sætte forventningen til koncernens vækst lavere end de 4 % i virksomhedens guidance. Vi forventer en EBIT-margin på 9,5% for regnskabsåret 2015/16, som gradvist vil stige i årene mod terminal perioden – og ultimativt ramme 10%. Efter første halvår viser koncernen en margin på 12,6%, hvilket er over guidance for året. Men vi vælger at sætte vores target under guidance som dels skyldes en konservativ tilgang, men også det faktum at der er en sæsoneffekt, således at andet halvår historisk er mindre lønsomt.

Koncernen er følsom overfor bl.a. udvalgte valutaer såsom specielt Hong Kong-dollaren og den amerikanske dollar. Disse to spiller en signifikant rolle for selskabets resultater, herunder prissætning og dækningsbidrag. Koncernens produktion foregår hovedsageligt i Kina, og faktureres enten i amerikanske dollars eller via Hong Kong dollars, som skyldes koncernens asiatiske hovedkontor i Hong Kong. Men da størstedelen af omsætningen modtages i Skandinaviske valutaer, er det svært at overføre eventuelt øgede omkostninger i produktionen til salget – især for den flydende svenske krone. Hermed bør man som investor være opmærksom på udviklingen i disse to valutaer. Koncernen benytter terminsforretninger til at risikoafdække sig mod dette, men der foreligger stadig en betydelig risiko mht. virksomhedens lønsomhed i tilfælde af markante styrkelser på kort tid.

Egenkapitalens værdi estimeres til at være 4.215 mio. kroner, hvilket tilsvar en fair værdi på 247,85 kroner per aktie. Det indikerer en 15,7% præmie i forhold til kursen på IC Group’s aktier den 7. april 2016 på 214,00 kroner/aktie.

En følsomhedsanalyse på baggrund af de to afgørende variabler ift. værdiansættelsen, WACC samt EBIT-marginen, fremviser sensitiviteten af virksomhedens værdiansættelse af egenkapitalen. Endvidere illustrerer nedenstående analyse, at markedet pt. har prissat koncernen på en forventning om en EBIT-margin på ml. 9,0-9,5 % og en kapitalomkostning på ca. 8,2 %.

Konklusion

Analysen af IC Group efterlader os med et tvetydigt resultat. En høj værdiansættelse relativt til dens konkurrenter efterlader en Peer Group værdiansættelse, som viser en præmie på -12%. Men vores værdiansættelse på baggrund af DCF-metoden fremviser stik modsat +15%. Vi tillægger analysen af de diskonterede pengestrømme højest, men må erkende, at konkurrentanalysen fremviser et billede af en virksomhed, der på nuværende tidspunkt har en for høj værdiansættelse relativt. Det betyder, at IC Group på sigt kan være en god investering, men at andre konkurrenter rent værdiansættelsesmæssigt er mere attraktive. Endvidere hæfter vi os ved, at virksomheden har en række risici såsom derouten i Peak Performance, eksponeringen mod Hong Kong Dollaren samt en svag økonomisk vækst på deres primære markeder.

Vi, Investment Panel Aarhus, vælger at sætte IC Group på vores observationsliste, og afventer situationen. Dette forstået som at virksomheden er interessant, men at aktien pt. er fair værdiansat på baggrund af de risici som den underliggende repræsenterer.

Forfatter: Kristian Horup

Medforfattere: Alexander Skødt Dalsgaard, Allan Gjerløv Jensen, Casper Hofmann Larsen, Henrik Hallengreen Jensen, Kasper Lihn, Lasse Lassen.