BoConcept

OVER THE LAST COUPLE OF YEARS BOCONCEPT HAS BEEN THROUGH A TURN AROUND AND WITH THE RECENT REPORT MANAGEMENT HAS DEMONSTRATED THAT THEY ARE WELL ON TRACK TO GET COST UNDER CONTROL AND START FOCUSING ON GROWTH. INVESTMENT PANEL AARHUS BELIEVE THAT THE MANAGEMENT WILL DELIVER OVER THE NEXT COUPLE OF YEARS DUE TO THE HIGH FOCUS ON COSTS BUT WOULD LIKE TO SEE CONSISTENT RESULTS BEFORE WE ARE FIRM IN OUR BELIEF. HOWEVER IF BOCONCEPT ARE ABLE TO CONTINUE TO PERFORM WELL OVER THE NEXT YEARS DUE TO THIS COST-FOCUS, THE CAPABILITY TO SCALE THE BUSINESS WITHOUT BIGGER COST INCREASES AND GAINS FROM THE CO-OPERATION WITH A CHINESE COMPANY WILL MAKE BOCONCEPT ABLE TO INCREASE GROWTH GOING FORWARD. A CASH FLOW ANALYSIS SHOWS THAT SMALL IMPROVEMENTS IN THE EBIT-MARGIN WILL PROVIDE A LIMITED UPSIDE TO THE CURRENT SHARE PRICE AND ONLY FOR UNREASONABLE ESTIMATES IN THE WACC AND TERMINAL EBIT-MARGIN WILL RESULT IN NO UPSIDE. WE RECOMMEND INVESTORS TO WAIT UNTIL THE RESTRUCTURING HAS SHOWED CONSISTENT RESULTS, HENCE WE RECOMMEND HOLD.

Turnaround case på vej fremad

BoConcept er et dansk franchisekonceptet, som sælger højkvalitetsmøbler og andet indretningsdesign i ”Affordable Luxury” segmentet i hele verden. Franchise-modellen har den fordel, at den er meget kræver begrænset likviditet. Ved ekspansion er det franchisetagerne, som betaler, mens BoConcept blot er mellemled. BoConcepts primære opgave er at lave R&D, markedsføring og produktlanceringer. Derudover står BoConcept for logistikken til butikkerne samt rådgivning af franchisetagere. Normalt genererer franchisekonceptet høje cash flows hos moderselskabet (f.eks. McDonalds). BoConcept har dog siden finanskrisen været igennem en turbulent periode, hvor omsætning er stagneret pga. lukninger af butikker og samtidigt er kapacitetsomkostningernes procentandel af omsætningen steget. Selskabet har derfor brugt de sidste 2‐3 år på en turnaround, hvor urentable butikker er blevet lukket og der er startet nye op på bedre lokationer med bedre franchisetagere. Oprydningen startede i august 2012 fik ny CEO, da den daværende CEO, Viggo Mølholm, efter 17 år på posten valgte at fratræde sin stilling og træde ind i bestyrelsen. Torben Paulin overtog CEOrollen og gennemførte en række tiltag, som betød, at den negativ udvikling blev vendt, omsætningsvækst kom tilbage, kreditpolitik over for dårligbetalere blev strammet, der blev identificeret strategisk vigtige markeder og salgs- og markedsføringsressourcerne er fokuseret, hvor væksten er. Yderligere blev der i september 2014 sat yderligere fokus på omkostningerne, da ledelsen blev udvidet med en COO med ansvar for særligt logistik omkostningerne.

Vi ser tiltagene som naturlige i et selskab, hvor stigningen i logistikomkostningerne er løbet fra omsætningsvæksten, og hvor 95% af produktionen sker hos eksterne leverandører, primært i Kina og Østeuropa.

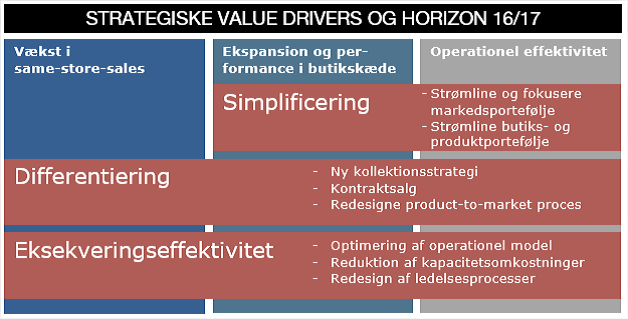

Horizon 16/17

Samtidig med tilgangen af den nye COO igangsattes næste step i turnarounden, hvor man introducerede den nuværende strategi, Horizon 16/17, som en strategisk optimering af forretningen, der skal genskabe vækst- og indtjeningskraften. Tiltagene er inddelt i tre kategorier: Simplificering, Differentiering og Eksekveringseffektivitet på tværs af BoConcepts strategiske value drivers. Simplificering skabes gennem større fokus på værdiskabende markeder, mens øvrige markeder lukkes. Differentiering sker ved redesign af product-to-market-processen, hvor samarbejdet på tværs af værdikæden styrkes, hvilket muliggør en væsentligt hurtigere lancering. Fokus på effektiv eksekvering skal øge effektiviteten i franchiseleddet og gøre omkostningsstrukturen mere skalerbar. Ifølge BoConcept vil 25 % af en potentielt øget omsætning gå direkte på bundlinjen, hvilket er relativt dramatisk for et selskab, der forventer en EBIT‐margin på 4% i 2015/16. Men som dog viser det store marginpotentiale, der er i deres forretningsmodel. Målet med strategien er, at BoConcept i regnskabsåret 2016/17 skal kunne realisere en overskudsgrad på 5-7%. Mens de langsigtede mål er en EBIT-margin på 25%, egenkapitalandel på 40-50% og nettoarbejdskapital på 10% af omsætningen. Resultaterne fra Q1 2015/16 viser, at selskabet er godt på vej; omsætning steg 15 % samtidigt med, at distributionsomkostninger blev nedbragt med 21%.

Fokus på Business Development og markedsudvikling

Med Horizon 16/17 strategien, etablerede BoConcept en dedikeret Business Development-afdeling, som har til formål at assistere og udvikle forretningsmodellen for butikkerne. Afdelingen skal fremad sikre et strømlinet selskab ved at styrke pipelinen af butiksåbninger og reducere antallet af organisationslag. Fokus er at forbedre butiksopstartsmodellen, hvilket bør medføre, at tab på debitorer bliver nedbragt.

Efter år med fokus på internationalisering har ledelsen med Horizon 16/17 valgt, at selskabet har brug for mindre kompleksitet i forretningen. Det betyder, at BoConcept lukker ned for fem markeder i 2015 og i stedet allokerer ressourcer til markeder med større potentiale. Eksempelvis fokuseres på markeder, hvor positionen allerede er stærk eller markeder med stor vækst som f.eks. Kina, der er et marked med en voksende middelklasse, som gerne vil have et unikt hjem, men som ikke har råd til high-end møbler. Det større fokus på væksten i Kina har betydet, at BoConcept har indgået en langsigtet strategisk samarbejdsaftale med det kinesiske selskab Kinetic, som skal hjælpe med at accelerere ekspansionen på det kinesiske marked. Kinetic beskrives som et selskab med en unik markedsindsigt og som har et stærkt netværk blandt ejere og operatører af indkøbscentre, potentielle franchisetagere og i møbelbranchen som helhed. Vi ser denne samarbejdsaftale, som en stor mulighed for at udbygge BoConcepts markedsposition i Kina, hvilket vil styrke væksten.

Omstruktureringer gør selskabet mere skalerbar og skaber værdi

Efter turnarounden blev igangsat, har de finansielle regnskaber for 2012/13 og 2013/14 vist en turbulnet oprydningsperiode, hvor man blandt andet har lukket et hovedlager i USA, lukket 36 mindre attraktive butikker og åbnet 25 nye butikker i områder med potentiel vækst, samt øget fokuseringen på salget til erhvervslokaler, hoteller, mv. Erhvervssegmentet har ofte har højere marginer pga. mindre lagerbinding, etc.

Resultaterne af omstruktureringerne har i 1. kvartal været stærke, hvilket betød, at ledelsen opjusterede af forventningerne for regnskabsåret 2015/16. De nye forventninger lyder på en EBIT-margin på mellem 6-7% (op fra 4%). Opjusteringen skyldes hovedsagligt en større vækst i omsætningen og ordreindgangen end ventet samt en forbedring af logistikomkostningerne, der tidligere har påvirker marginerne negativt. På baggrund af resultaterne forventer vi en høj ROIC i de kommende år og derved et stort vækstpotentiale for omsætning og EBIT-marginen. Vi forventer, at omsætningsvæksten vil stige mod et niveau på omkring 9% over de næste par år, hvorefter den forventes at falde mod et langsigtet niveau på 3%, samt en EBIT-margin stigende mod 7%, som er den øvre ende af intervallet for selskabets guidede niveau for 2017, og herefter faldende til et langsigtet niveau på 4%. BoConcepts margin for 2015 er på ca. 4% og antager vi, at de vil fordoble salget over de kommende 10 år, og at deres forudsætning om 25% omsætningen ryger direkte på bundlinjen, så vil EBIT-margin være på 12,5%, hvilket er langt mere end de 4% som er anvendt i denne værdiansættelse. IPA er imponeret over resultaterne for 1. kvartal, men ønsker flere konsistent resultater inden vi hæver vores estimater yderligere.

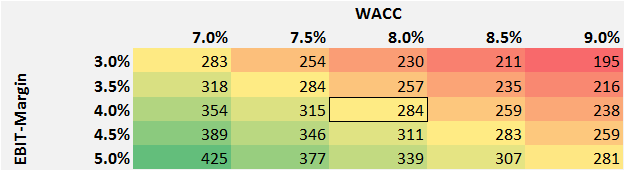

Den vægtede kapitalomkostning (WACC) for BoConcept er sat til 8,0%, hvilket ligger tæt på industriens europæiske WACC som er 7,9%.

Billigere end peers, men…

Som tidligere nævnt er BoConcept er en turnaround case, hvorfor den relative prissætning baseret på historiske nøgletal er høj. Den negative indtjening for regnskabsåret 2014/15 betyder P/E nøgletallet er væsentligt dårligere end peers. Det samme er tilfældet for EV/EBITDA nøgletallet. Hvis vi derimod ser på den estimerede fremtidige indtjening, P/E nøgletallet for 2016, så handler BoConcept med en rabat i forhold til peers på små 2%. Hvis vi ser på nøgletal relateret til omsætning såsom P/S og EV/S, så handler BoConcept med en rabat på over 36%, hvilket indikerer, at aktien handler billigt i forhold til den generede omsætning. Til sidste er det værd at notere sig, at BoConcept handler væsentligt højere målt på P/B end sine peers.

Samlet set indikerer peeranalysen en begrænset upside, hvilket ikke er mærkeligt givet den dårlige historik. IPA mener dog ikke, at BoConcept skal købes på den historiske indtjening, men derimod det fremtidige potentiale skabt som en følge strategiske ændringer.

Konservativ analyser giver mindre upside

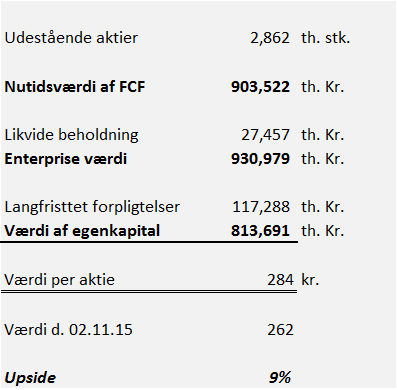

Selve værdiansættelsen er baseret med en projekteringsperiode på fem år, da omstruktureringerne skal inkorporeres før vi projektere terminalledet. Vi finder en værdi af egenkapitalen på 814 millioner kroner, hvilket giver en aktiekurs på 284. Dette giver en forventet stigning på 9% fra den nuværende aktiekurs.

Analyser som denne er dog meget følsomme over for valget af WACC og EBIT-marginen i terminalledet. Derfor laves en følsomhedsanalyse, der tydligt viser en stor usikkerhed i aktiekursen. Vi er dog overbevist om, at vi i vores analyse har sat EBIT-margin i terminal ledet meget konservativt, og at en eventuelt lavere margin må anses som værende yderst urealistisk.

BoConcept er en aktie, der i en lang årrække har været igennem en svær periode, men hvor man nu begynder at se resultaterne af den turnaround, selskabet har været igennem. Investment Panel Aarhus tror på, at BoConcept vil vise sit værd på lang sigt, men vi ønsker dog at se flere positive resultater før en købsanbefaling. Men med ledelsens større fokus på omkostninger, skalerbarheden og skalafordelen samt det nye samarbejde i Kina tror Investment Panel Aarhus på, at ledelsen er den helt rette til at føre selskabet i den rigtige retning.

Investment Panel Aarhus har et overvejende positivt syn på aktien, men afventer resultaterne for de næste kvartaler før det besluttes om BoConcept skal tilføjes til porteføljen, og anbefaler derfor HOLD.